4月21号,国务院下发了一份重磅红头文件《关于推动个人养老金发展的意见》(以下简称《意见》),意味着我国将正式落实个人养老金制度。

虽然现在还不清楚实施细节,但大家都很关心:

国家为什么要推行个人养老金制度?对老百姓而言这个制度的优势在哪里?适合哪些人买?

今天,奶爸就来全方位为大家介绍个人养老金。

养老的第三支柱:个人养老金

个人养老金制度怎么操作?有什么优势?

个人养老金制度的优势有哪些?

奶爸总结

一、养老的第三支柱:个人养老金

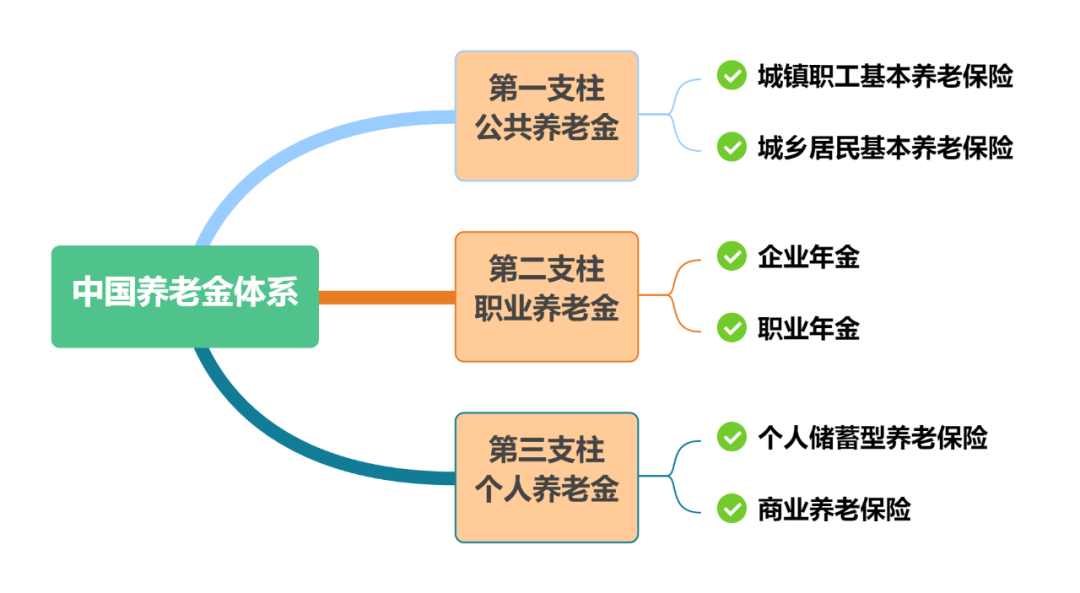

个人养老金,是我国国民养老的三大支柱支柱之一:

第一支柱:社保里的养老保险

这一支柱由国家撑起,由个人或个人+企业交钱,然后国家补贴,等到个人退休后领养老金。

目前我国已有10亿人参与社保,可以说社会养老保险是我国老百姓最基础,也是依赖性最高、最主要的养老保障,

但有个很现实的问题就是,随着人口老龄化问题越来越严峻,我国的养老金结余越来越少,

现在我们身边的老人,退休职工普遍每月拿到手的养老金就1、2000块,农村老人一个月就1、200块,如果没有积蓄或别的养老渠道,就只能勉强维持生活。

领到的养老金和退休前工资的比值,也就是我们常说的养老金替代率,2020年的数据是44%,

也即是说退休前平均月工资有1万块,退休后每月能拿到的养老金可能只有4500左右,

而轮到我们80后、90后退休,平均养老金替代率只会更低,

基本养老金的涨幅赶不上物价上涨的速度,

显然,基本养老保险无法独自撑起百姓的养老问题。

第二支柱:企业给交的职业年金

这是一项由单位、企业规划给职工的福利,由职工个人和企业共同缴纳,委托金融机构管理和运作。

奶爸之前有详细讲过,可以点此回顾。

能够提供职业年金的企业并不多,且一般都是些效益好的大国企、垄断性企业和事业单位,

根据2021年的企业年金数据,有职业年金的企业只占0.56%,参与职工只占3.3%。覆盖到的职工非常有限。

第三支柱:个人养老金

简单来说就是自己存养老金。

在第一支柱支撑不住、第二支柱发展不起来的情况下,第三支柱就尤为重要。

可大部分国人的想法是“已经交了一份养老保险了,没有余钱或者不想再掏一份钱存起来当养老金”,所以第三支柱一直瘸腿。

同时个人养老这个摊子鱼龙混杂,

银行、券商、基金公司、保险公司等不少金融机构都有在搞,也确实有一些百姓愿意投钱,

但大家的养老钱没有统一打理,投资的安全性和稳定性也不高,稍不留神就会被骗,

这种情况下,想要发展个人养老金,国家必须来做推手。

于是,个人养老金制度就诞生了。

二、个人养老金制度怎么操作?有什么优势?

根据《意见》,奶爸先给大家整理出个人养老金制度的基本运行框架,

等等细则实施要求出来后,再作详细介绍。

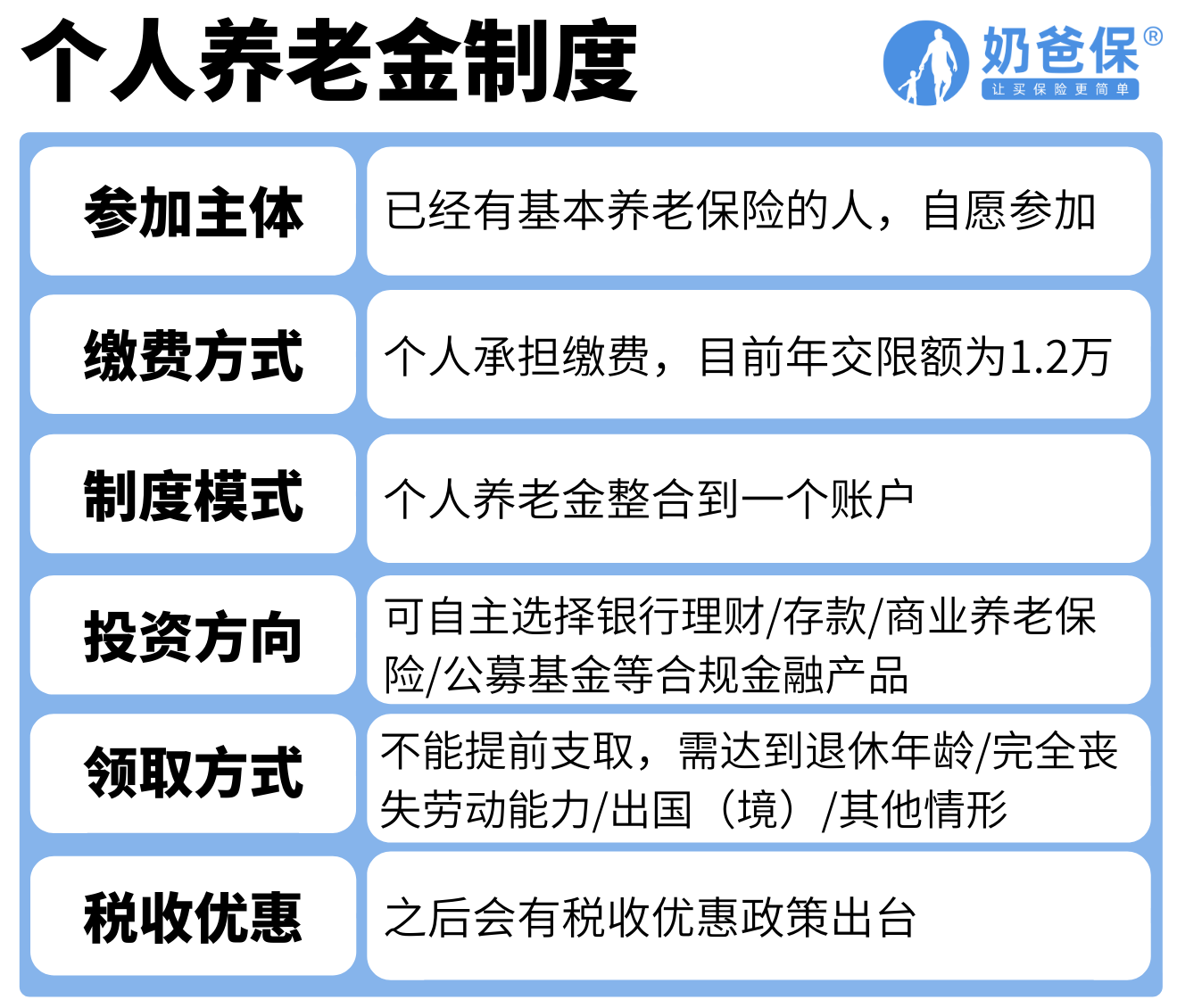

l 谁能参加

根据自愿原则,参加了城镇职工基本养老保险和城乡居民养老保险的劳动者,都可以参加。

可以说绝大部分人都能参加。

l 怎么参加?

首先要建立个人养老金账户。

个人养老金实行个人账户制度,我们可通过个人养老金信息管理服务平台,开立个人养老金账户。

这个账户是参加人唯一的个人养老金资金账户,用于养老金缴纳、归集收益、支付和缴纳个人所得税。

l 怎么缴费?

缴费由参加人完全承担,每年最多缴纳12000元,平摊到每个月就是1000元。这个金额日后或许还会调整。

l 账户资金如何管理?

账户里的资金只能购买符合规定的银行理财、储蓄存款、商业养老保险以及公募基金等金融产品,个人自负盈亏。

不过国家会在其中筛选一些长期稳健型的金融产品供参加人自由挑选。

l 怎么领取?

账户实行封闭运行,里面的资金一般不能提前领取。

只有达到以下三种情况才能领取:

1、达到法定退休年龄

2、完全丧失劳动能力

3、出国(境)定居

领取方式可按月、分次或一次性领取。

简单总结如下:

可以说,个人养老金制度相当于国家给我们建立了一个完全属于个人的养老钱袋子。

但也有朋友觉得,这跟我们自己去投资、去买理财产品有什么不一样?不都是自己掏钱,自己选择买什么产品吗?

但事实上,国家既然能推出这个制度,就证明比起自己“瞎”存、“瞎”投钱,它是有优越性的。

三、个人养老金制度的优势有哪些?

1、有税收优惠

这是大家非常关注的一点,也是国家吸引百姓参与的一大利器。

《意见》里明确指出:国家将制定税收优惠政策,鼓励符合条件的人员参加个人养老金制度并依规领取个人养老金。

也即是说,参与了个人养老金制度,可以用于抵扣部分个税,减轻交税压力。

但至于怎么优惠,能抵多少个税?目前还没有出台相关的政策细则。

但就每年最高1.2万的缴费限额来看,实际能抵扣的个税金额有限,所以大家也别抱着能抵扣80%个税甚至全部减免的幻想。

2、保证参加人专款专用

我们平时把钱存银行、买理财产品、商业养老保险等,投进去的钱,

要么锁定时间相对较短,要么可以按照自己的资金使用需求,通过减保、退保或保单贷款等方式提取。

本来刚开始是计划要长期存,存到退休,

实际操作起来就不一定了,商业养老保险相对来说还稍微好一点,退保有损失,所以轻易不会动它。

而其它产品呢:

今天小孩读书钱不够了,取出来一点;

明天要买房,又取出来一点;

后天想去旅游,又取出来一点……

这样一点又一点,到老的时候还能剩多少?

但个人养老金账户却不同,钱投进去就锁定在里面,基本不到你退休就不能拿,保证了这笔钱用途的专一性。

这就注定了我们投进去的钱一定要是闲钱。

3、资金的安全性和稳定性很高

投资理财,即使是金融大牛都很难保证自己不翻车,更别说这件黑天鹅事件层出不穷,投资市场行情不景气,奶爸很多朋友的基金、股票都亏得不成样子。

但个人养老金制度不同,在它允许投资的产品,是经过严格筛选的,风险很低。

毕竟这笔钱是拿来养老的,如果亏损可能性大,就很难保证以后养老能用上它;让你看着钱在里面“上上下下”、“不增反减”,你肯定也没有投钱进去的欲望了。

这个优势其实跟商业养老保险相同,

目前来说,商业养老保险和个人养老金制度相比,它有一个很明显的优势:

领取的年龄可选,并且部分产品的最早起领年龄会比法定退休年龄要早。

例如百岁人生(福享版)养老年金,年金领取最早可选55周岁,对于60岁及以后的退休的人群非常友好。

相比起个人养老金一定要到法定退休年龄才能来领取,商业养老保险会更灵活一点。

当然,二者之间具体谁更有优势,还要看个人养老金制度之后的实施细则。

四、奶爸总结

看到这里,不少朋友会纠结:我要不要买。

奶爸的建议是,

收入一般般的朋友,个税本来就交得少,如果只是冲着税收优惠去的话,基本可能达不到减税的目的,大概率会失望;

资产丰厚、收入很高的朋友,也因为1.2万的最高限额投入不了很多,得到的收益也不会很高;

综合来看,收入中等的朋友是最适合买的,

一来能够减免一些个税,例如月入3万,一年或许可能抵800~1000块;

二来对他们而言,一年交1.2万,压力并不大。

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保