理财越来越成为人们关注的事情。

很多人在维持生活的情况下,也想拿出一笔钱理财规划自己的财富,让未来的自己过的更好。

通过一些研究表明,理财所代表的被动收入越多,生活质量也会在一定程度上提高。

究竟如果规划理财?不同人生阶段怎么理财?理财产品怎么选?

奶爸来为大家解读:

如果规划理财?

不同人生阶段怎么理财?

理财产品怎么选?

奶爸总结

一、如果规划理财?

我们首先需要明白的一点,理财不能梭哈,把全副身家都压进去,人只有活着,理财才有意义;想要活着,就得先把最基础的衣食住行给搞定了。

所以,我们不管钱多钱少,要理财,最先要了解的是:自己的钱,哪些是可以用来理财的?

什么是理财?其实就是管钱,把钱留在自己的资金储蓄池中,让其在储蓄池中发酵膨胀,想要储蓄池中的钱越来越多,那就要开源节流。

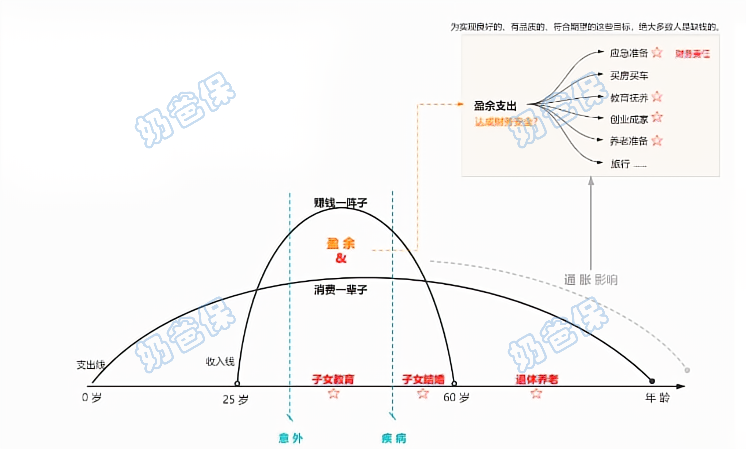

我们一辈子都在花钱,但是赚钱却是一阵子,在可以赚钱的那段时间内,我们“盈余”越多,应对生活的风险就越从容,日子也就能更自在。

我们的资金储蓄池如果不加以划分网格进行储蓄,一股脑把所有资产就这样混着放在一起。

旅行购物拿一点、买车买房拿一点、子女教育拿一点、应急/人情拿一点....没有任何的界限,要就从中取,这样的储蓄池只会“水越来越少,甚至干枯需要倒灌”。

因此,我们要把储蓄池里划分区域:现金池、保障池、目标池还有金鹅池。

同理,我们需要把收入也要分为四部分,分别注入不同的池中。

现金池:主要用于日常消费、应急、人情往来等等,属于零钱管家

保障池:医疗支出的储备、子女教育金、养老等等,属于刚需管控

目标池:买车买房等5年计划、学习提升能力等等,属于能力成长

金鹅池:没有特殊用途,可用于投资、长期增值等等,属于投资收益

这里的每一个资金池、每一个用途都很重要。

人情往来是对社交的投资,可以扩大自己的人脉,获得更多资源的支持,认识的人多好办事,这个不用我多说相信大家都懂。

医疗支出的储备是对身体健康的投资,无论是自己还是家人,一旦身体出现状况,避免不了劳神伤财,况且,我们的健康情况也是会随着年龄的增长逐渐下降,人的一辈子总会生病的,尤其年纪大了的时候。

不能忽视学习的投资,活到老学到老,我们要保持持续学习的习惯,那时提升我们的学识、加强我们的自信、提高我们赚钱能力的重要一环。

还要我们最为关注的投资收益,我们要懂得增加对未来的投资,不能只着眼于眼前,只倾注在一年半载出收益的短期投资。

由此,我们可以清楚,投资的正确顺序,应该是:留存3-6个月的备用现金、应对疾病和意外等的保险保障、目标明确的理财方式(利率、金额和时间都清楚的稳健理财)、高风险投资放在最后。

用除去以上三种资产配置剩下部分做尝试。

如此一来,即使高风险投资导致资产受损,也不会波及其他的支出和储备,给自己留出“翻身”的机会,更多对维持家庭和谐有重要作用。

二、不同人生阶段怎么理财?

大多数人的人生会经历四个阶段:单身、结婚、生子、养老。

其实在生子与养老之间还有一个时期,就是子女长大,独立、工作,自己夫妻二人将老未老,退休的前期阶段。

那么,不同时期我们会面临哪些财务问题,理财次序应该如何去规划呢?

主要就是要看各阶段我们需要解决什么问题、有哪些需求以及自身的能力应对。

单身期的人一般就是刚刚出社会的年轻人,左右不过二十多岁,此时父母年纪和健康尚可,不用过多操心;而且独立出来工作但自身能力和经济一般。

这个阶段生活水平的提升同时支出也会增多,所以会追求收入的成长、也会寻求一些定投的理财方式来管理自己的小钱。

不过,要注意可别入不敷出,透支信贷,最好就是及时安排好健康类保险保障,把疾病和意外风险先行转移,毕竟这个时期的自己可经不起大风大浪。

总的来说就是:省钱、风险转移、小规模增值、应急储备以及特定目标储备(如学习/买车/购房计划)。

结婚生子是家庭形成与成长的阶段,两个人组成小家庭,可以使家庭支出相对固定,收入也会提升。

不过,此时需要承担房贷压力,孩子出生之后,养育和教育的负担会在增加,甚至会因为需要照顾小孩而减少其中一方的收入,整体支出压力提升。

在这个阶段,保险需求会达到高峰,尤其是家庭经济支柱,一旦遭遇极端风险,对于家庭而言都是致命打击。

另外,如果做投资规划,需要考虑股债平衡。

总的来说就是:节财、保障+教育规划、应急储备、重稳健轻风险投资。

子女离巢,夫妻将老未老阶段是家庭成熟期,这个阶段孩子已经长大,开始独立生活和工作,夫妻二人事业也是已经到达顶峰即将下滑;

这个时候,收入和储蓄是最丰厚的,房贷大概率已经还完、子女教育支出任务完成,保险保障的缴费也已经完成,支出逐步降低了。

此时,最重要的就是退休金的准备了,投资上也可大胆些,但是还是要管控好风险,多元化投资。

总的来说就是:养老规划、资产增值、应急储备。

退休后就简单多了,此时收入以理财为主,支出除了日常消耗,就是休闲娱乐和医疗支出;

如果年轻的时候有做好养老规划,那么此时就可以领用国家养老金+个人养老金,还有增额终身寿险作为保障和资产传承,继续增值,收益固定。

这个时候就不适宜再去操作高风险投资了,只需要保持手上的理财持续增值、对收益进行支出与储蓄、传承的规划就好。

特别一点就是,子女孝顺与不孝顺,自己都要留存一笔钱用于医疗应急;要是按照各阶段的规划进行,那么其实本身还有健康类保险发挥保障作用,医疗方面的压力不大。

由此其实可以看出,想要后期生活更轻松,可以放宽心地去生活,前期每个阶段应该接触哪些投资、进行哪些规划需要做好优先次序,这样才能确保我们资金储蓄池里的每一个池子都充裕。

三、理财产品怎么选?

理财品种千千万,选择哪一种才是最好的呢?

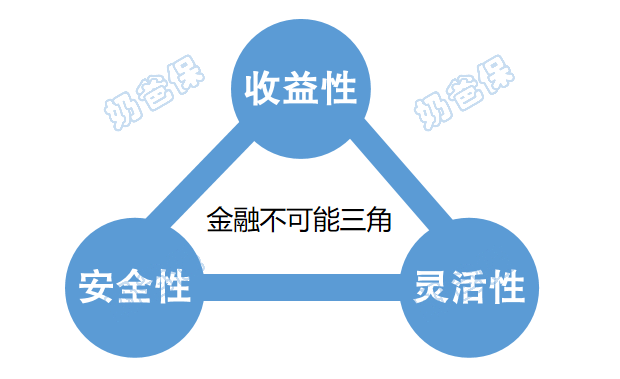

要记住,理财想要安全又赚钱,绝不是一个理财品类就能实现的,理财究竟多元化投资。

但是,在多元化投资的时候,需要考虑好收益性、风险性与流动性等,不要有一夜暴富的幻想,量入为出,做到不懂不投、不熟不做。

我们个人的投资需要把安全性放在第一位,收益那是其次,毕竟我们不是风投公司,我们的成败关乎着一家子的生计,要有强烈的风险意识以及清醒的头脑。

个人的理财首先要有一个循序渐进的理财规划表。

基础阶段,也就是入门期:

一是要养成固定储蓄的习惯,没有无本生利的理财产品,本金很重要,本金从哪里来?从自己的收入中攒起来,每月存一点,这是从“0”到“1”的开始。

二是要开始熟悉现金类理财产品,做应急类储蓄,比如存个短定期;同时也是先把社保和健康类商业保险安排上,把风险转移。

框架阶段,也就是初步操作期:

这个时期,目标池开始要“注水”进去了,用于学习技能提升以及人生中大型规划项目,一般就是买房买车这些了,也可以一部分用于旅行开阔眼界以及一些大额消费提升生活品质,但是要控制消费额度

同时,金鹅池中的钱可以用来进行初步的理财操作,积累实践经验;寿险可以尝试从纯债基入手,熟悉基金定投的规则;

积累了一定的经验后,再去尝试股票型基金定投,慢慢接触更多的理财品种,感受不同风险与收益的金融产品带给自己的冲击力,也能从中清楚自己的风险承受能力在哪个范围内,对后续选择理财产品大有益处。

布局阶段,也就是成熟操作期:

这个时期已经是经历了收益和风险洗礼阶段了,明确了自身对理财投资的风险偏向,也对各种理财品类有了大致的了解,知道哪些适合短期投资,哪些适合长期理财。

这个时候,就可以根据自己金额池、目标池和保障池对应的需求来进行财务规划,学着利用多类理财产品进行资产的投资和规划。

在这里需要提醒两点:

1、别被一时高收益的获得而蒙蔽了双眼,觉得自己已经成为了理财高手,直接全身心投入到高风险品类,尤其不能借钱来炒股,容易引发家庭财务危机,赔了夫人又折兵。

2、要将生活保障和投资理财增值分开,各个池子里的资金不能全然互相挪用;投资理财是一种长期的行为,不能用当下的生活保障去赌。

奶爸曾经看到过一个投资分类的表,觉得很不错,分享给大家参照一下:

生钱的钱产品类型多,收益高但同时风险性也高,这部分的投资玩好了,可以然个家庭资产提升不少档次,但要慎重入场,就像一把利刃,既能护你也能伤你。

在进行钱生钱的投资选择前,有保值增值的钱更适合普通工薪家庭选择,投资门槛低、收益中等,如保险类的年金险和终身寿险,还能锁定终身利率,一辈子保障+升值。

而无论是生钱的钱还是保值增值的钱,那是用于财富积累的资产;还有一种更为重要的资产,需要前置,那就是保命的钱。

这也是为什么奶爸在各阶段理财次序中,首先提到的就是健康类保险的配置;其实这是一种特殊的资产储蓄。

重疾险、意外险、医疗险甚至于寿险,早早规划好,可以保费低、保障长。

100元的意外险对标20万的保额;总保费几万的寿险对标几十万甚至上百万的保额...这些何尝不是一种资产的“增值”,向上的资产置换?

四、奶爸总结

有热门话题提到,近期刮起了存钱新风潮,大家都热衷于存钱,实行开源节流。

其实是一种没有安全感的体现,这种危机感来源于近年来赚钱困难、经济形势不好,不敢花也不知道如何才能稳妥地让钱增值,而不是连本金都保不住,日渐贫穷。

其实,回归到理财上,无论什么时候,存钱是基础、管钱是关键、生钱是重点、护钱才能有保障。

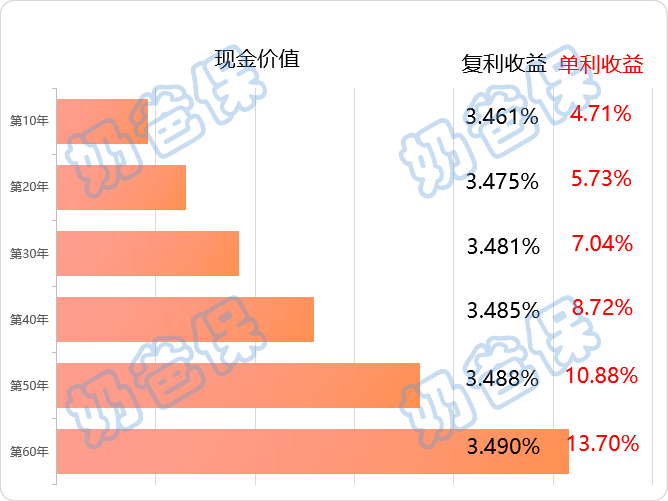

这也是为什么这几年增额终身寿险突然火爆了起来,年金险也成了个人养老规划的首选。

就是因为其长期稳定且安全,复利计算收益更高,长期以往的收益优势明显。

不过,也正因如此,高收益的增额寿险被接连下架和调整,下调了增值上限;

目前收益接近上一波洗牌前的优质产品也已经宣布了停售时间,再过一段时间,就连增额寿险的长期收益都要进入一个平稳水平了。

而国债、银行大额定存等保本增值的利率一直在下降也是有目共睹;后续保本增值的产品只会越少越少,收益也会越来越低。

对于中长期的理财,想要稳健且安全,除了产品的选择,更重要的还有下手配置的时机。

今天,关于理财问题就分享到这里,如有更多想要了解的,可以找奶爸了解~

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保