国家统计局2022年度人口统计显示,中国65岁及以上人口20978万人,占全国人口的14.9%。

根据测算,预计在2035年我国将进入重度老龄化阶段。

不少人都已经意识到要提前准备养老金,商业养老年金险也因此开始走俏。

究竟养老年金险的优点和缺点有哪些?如何挑选到适合的年金险产品?

下面奶爸来给大家详细介绍一下。

一、养老年金险的优点和缺点有哪些?

养老年金险,也是被称为“与生命等长的年金险”,即年轻时交一笔钱给保险公司,退休后从保单里定期领钱,一直领到身故。

先说说养老年金险的优点:

1、保单利益确定,安全性高

养老年金险除了有身故/全残保障,最大亮点是保单利益稳定。

合同约定好了开始领取养老年金时间、领取金额和总共领取时间。

可以理解为投保时就锁定了确定的利益,不受利率下行影响。

而背后的保险公司一般实力都比较雄厚,且有银保监会监管,安全系数相对较高。

保单受《保险法》保护,即使保险公司倒了,保单也会由其他保险公司接管,投保人利益不受影响。

2、提供稳定的现金流

人只要活着就一直需要消费,而养老就是一笔刚性支出,需要源源不断的现金流。

年轻时有很多种积累财富,为养老做准备的方式,

但是大多数人都很难保证,这笔养老钱不会被挪作他用,比如买房、买车、旅游、创业、投资或者被他人借用。

如果想要在退休之后,能定期领到一笔钱,且可以终身领取,年金险是为数不多的靠谱选择。

3、强制储蓄,对冲长寿风险

很多人想养成储蓄的习惯,但又管不住自己的手,每个月都成了月光族,

而养老年金险都是定时定期缴费的,在投保时就约定了领取时间,不能随意支取,

作为长期的理财规划工具,就能很好地帮助投保人养成强制储蓄的习惯。

而随着人均寿命提升,长寿成为常态,年金险可以有效防范长寿风险,避免“人活着,钱没了”。

养老年金,可以保证我们在生存期间一直领取,即活多久、领多久。

如果在年轻的时候买了养老年金险,就不用担心因为活得太久而没有钱花,老无所依的困境。

4、资金累积生息

绝大多数养老年金险,都是在年轻的时候通过缴纳保费,一点点投入,

经过十几年甚至几十年的积累,等到年老的时候,再把这笔数额已经相当可观的“养老金”定期领取出来。

也有部分产品可以附加万能账户,如果这笔钱暂时不用用到,还可以放到万能账户,实现资金的二次增值。

以市面上一款养老年金险为例,30岁男性,年交10万,交5年,累计保费50万:

60岁开始,每年可以领取75800元年金,领到66岁,一共领取530600元,已经超过已交保费。

这笔钱可以终身领取,活到老,领到老,越长寿,领得越多。

如果80岁退保,退保IRR达到3.517%,预期回报不错。

而如果选择不退保,一直领取年金到100岁,大概累计领取310.8万元,此时累计领取养老金IRR达4.094%,远超预定利率4%。

如果退休时手里比较宽裕,可以选择将养老年金转入万能账户,进行二次增值。

这款产品的万能账户保底利率达到3%,也是目前万能险保底利率顶格配置。

如果增值期间急用钱,也支持从万能账户部分领取,但有一定金额限制。

不过要投保养老年金险,也需要知道这一险种也有不足之处。

再来说说养老年金险的不足:

1、储备时间较长

养老年金保险需要经过较长时间的成长,养老金才能达到较高的程度。

相比起可以立竿见影的投资回报,这类产品起码需要缴费年限结束才能回本。

由于是有效保额复利增长,所以只有等到后期预期回报才会比较可观,因此需要长期投入。

2、流动性较差

养老年金保险需要较长时间的投入,领取年金的时间一般从55周岁或60周岁开始。

如果短期内要用到这笔资金,要通过减保或者退保方式,但前期退保的话,可能遭受本金损失。

就这一点而言,养老年金保险的流动性的确一般。

所以如果想要选择这类产品,一定要确保这笔资金并不急着用。

二、如何挑选到适合的年金险产品?

明确了养老年金险的优缺点后,如果觉得这类产品适合自己,该怎么选择呢?

选择养老年金险主要看3个方面: 年金领取金额、现金价值、身故赔付。

三者数值当然越高越好,但却不可兼得,需要做出取舍。

1、年金领取金额

两款不同的养老年金, 假设缴纳一样的保费,从60岁开始领,领到终身,保证领取20年。

A产品每年能领5万,B产品每年能领5.3万,

相同的投入和领取方案下,当然是每年领钱更多的产品更好。

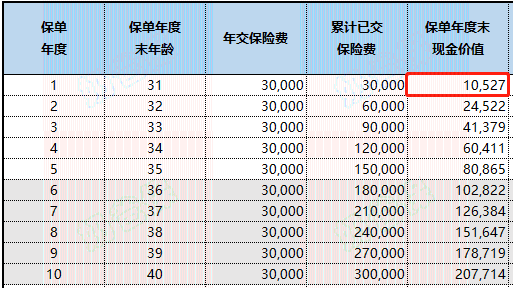

2、现金价值

领取金额是未来能拿到多少钱,现金价值则决定每一年保单值多少钱。

我们前期投钱进去,保单中就有相应的现金价值。

如果后期我们要退保,或者要用保单来贷款,都要用到现金价值。

在年金领取前,现金价值增长速度越快,超过保费的年份越短,保单的灵活性就会更高。

可以理解为,现金价值决定了我们支配这笔钱的自由度。

也有一些产品,为了提高领取金额,会牺牲现金价值,这类产品开始领取年金后,就不能退保或进行保单贷款。

还有一些领取额度高的产品,虽然终身有现金价值,但现金价值的增长速度和现金价值超过已交保费的速度都比较慢,

这就是奶爸前面说的,领取额度、现金价值和身故赔付三者要取舍。

如果希望保单灵活度高一点,可以优先考虑前期现金价值增长较快、开始领取年金后也有现金价值的产品。

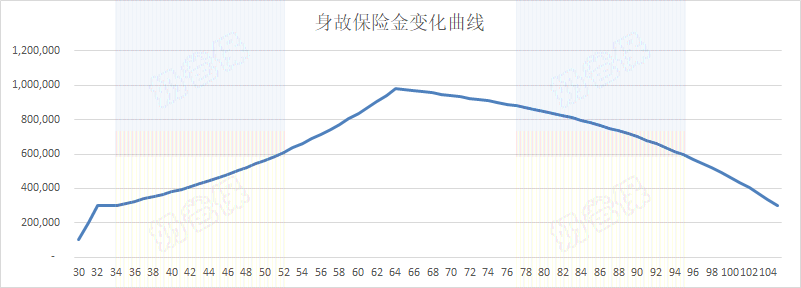

3、身故保险金

不少人买养老年金,会担心: 钱交了,还没领或者没领回本金就过世了。

事实上,年金险是有身故赔付责任的。

市面上年金险的身故责任分为三类:

赔付现金价值或已交保费较大者——年金领取前,不会损失本金;

赔付保证领取期限内的剩余领取总额——年金领取后,保证领取期结束后身故,不再给付身故保险金;

单独设置身故金——可附加万能账户的产品,兼顾养老和传承;

年金险的身故保险金额是动态的,随着年龄不断变化:

跟现金价值一样,有些年金险产品注重领取额度,弱化身故责任,

对于家庭、血缘观念较重的人来说,身后留一笔钱给亲人,也是很有必要的。

因此,选年金险时,大家也会关注身故赔付。

此外,能否对接养老社区、能不能加减保、可附加投保人豁免等,也可以作为挑选产品的辅助项。

三、奶爸总结

养老年金保险可以帮我们存好未来的养老钱,提供更好的养老保障。

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号进行1对1咨询。

现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保