奶爸有一个朋友,有能力又孝顺,工作第2年开始,就开始地给父母存养老钱了。

每个月存1000元,已经存了5年。

第七次人口普查结果显示,我国60岁及以上人口2.64亿人,占比18.70%,65岁以上人口1.91亿人,占比13.50%,我国已经进入中度老龄化社会。

专家预测,我国将在2033年左右进入占比超过20%的超级老龄化社会。

养老真要提上日程了,相比于我们,父母的养老问题更迫切。

今天奶爸就来给大家分享一下父母的养老规划问题。

父母的养老问题怎么解决?

父母的养老金怎么理财好?

奶爸总结

一、父母的养老问题怎么解决?

在考虑父母的养老问题之前,建议先思考以下几点:

1、家庭的整体状况

首先需要先梳理一下父母当前的健康、资金以及参保状况,根据家庭的实际情况再做后续准备。

举个例子:父亲58岁,母亲53岁,离退休只有2年,生活开销不大。

老两口虽然有些小病小痛,但身体硬朗,有大概30万左右的积蓄,年轻时也买了社保,退休了有养老金可以领。

2、父母如何养老?

其次,需要思考父母的养老意愿和自己的经济情况,包括在哪里养老,采用哪种养老方式和过怎样的养老生活。

目前的养老模式主要有三大类:机构养老、居家养老、社区养老。

每个家庭都有不同的思考,建议最好是家庭成员提前沟通好,确定合适的养老方案。

比如我家,父母目前健康状况良好,打算以居家养老为主,等年纪大后,如果真的需要照料,可以考虑入住养老院。

3、养老需要哪些钱,需要多少钱?

1)养老需要哪些钱?

对于养老,财务准备也是最重要的,建议从以下3个层次考虑:

第一层:最基本的吃穿用度、生活开销及医疗准备

首先是父母养老的日常生活的基础成本,这是最基础的,主要支撑父母日常饮食起居。

建议以自己父母目前的生活状态为标准来计算。

以餐饮花费为例:

父母60岁退休,每餐20元/人标准,到80岁的餐饮花费是:

20*2*3*365*20年=87.6万元,这还不算上物价上涨。

此外,还需要考虑其他的日常支出,比如水电、交通和生活用品等。

还有医疗支出,父母日常的体检费用、看病住院的医疗费用。

第二层:提升生活品质的开销,支持爱好、出行

这一层是为了让父母晚年有更好的生活品质。

比如,趁身体好,给父母安排偶尔的外出旅游,或者学学跳舞、书法等兴趣爱好。

这些需求背后的花费,就是我们准备的方向。

实用一点的思路,我会建议大家在每年发年终奖时,单独存一笔钱,作为父母养老时期品质提升的钱。

第三层:为医疗支持、甚至护理支出,做准备

等到父母70岁甚至80岁后,护理需求就增加了。

长期照顾和护理的需求一旦产生,就需要家庭多年持续不断的人力和物力的付出。

老人谁来照顾,是住家护工、还是去疗养院?

我们这一代独生子女多,父母的养老重担压到一个人的身上。

如果以后真的遇到长期护理问题,还是需要依赖他人、设施服务的。

根据现在的物价水平,在上海每个月差不多要7-9k的专项护理金,一年差不多10万块。

总的来说,到底是需要多少钱养老才够用呢?

2021年《中国养老前景调查报告》显示,35岁以上人群的目标退休存款是139万元,而18-34岁的目标退休存款更高,为155万元。

只能说,养老的钱一定是越多越好。

其实,很多养老问题都可以通过家庭成员之间的协调来解决,但最主要的资金问题,是需要提前规划的。

养老方式的选择,最终也是看养老资金的储备。

2)父母养老需要多少钱?

接下来需要梳理一下父母目前的养老资金情况。

按照目前的状况,估算了一下父母之后养老的支出需求如下:

第二方面,需要计算一下目前已有的养老资金以及缺口:

父母退休之后会有6万元/年的退休金,加上他们自己的存款30万。

可以看到,目前父母的退休金可以勉强维持第一层的基本需求,到80岁的时候,要维持目前的生活至少还差20万。

30万的存款更是无法满足未来30年的品质生活需求,加上未来可能的每年10万元长期护理费用(这里还只是从70岁开始算),第二层和第三层的缺口还有90万。

而如果再考虑上年老之后入住养老院的话,养老金的缺口还更大,不过这个钱也可以从现在开始慢慢存。

所以养老真的需要提前规划,越早规划压力才越小。

二、父母的养老金怎么理财好?

养老是一个超长期且确定的一个需求,但金额又有一定的浮动性。

无论是父母攒下的养老钱,还是我们为老人做的专项保障基金,靠单一投资品解决所有问题是无法实现的。

这里还是建议,还是用上配置的思路,组合多种投资工具去准备。

在养老开支中,基础医疗和基本生活是刚性需求,而生活品质和更好的医疗护理有一定的弹性空间。

前者最好是安全和确定的,我们可以用稳健理财来解决大部分的刚性需求;

而后者,有一定的弹性空间,可以选择一些符合自己风险偏好的理财产品进行组合,比如基金、股票等,来争取高一些的收益。

稳健理财方式有哪些?

这两年全球经济放缓,全球降息潮,新冠疫情更是加速了利率下行,我国的利率也呈现逐渐下降的趋势。

对于我们绝大部分人来说,能选择的投资渠道少,陷阱多,能承担的风险小。

这里列出来几种方式供大家参考:

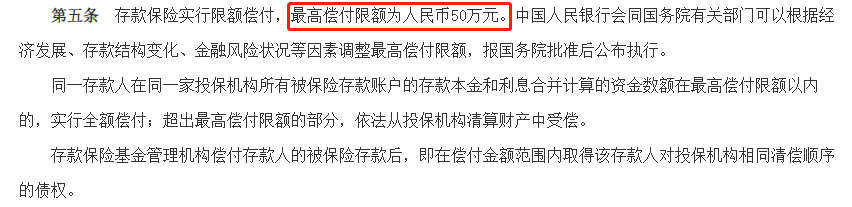

1、50万以下的银行存款

根据2015年5月出台的《存款保险条例》,如果银行出现兑付风险,个人存款最高可以赔付50万。

也就是说在同一家银行的存款本金和利息合计在50万元以内,国家保障您不损失一分钱。

2、国债

国债的发行主体是国家,由国家财政信誉做担保,具有很高的信用度。

国债分为储蓄式国债和记账式国债,两者区别在于利率和流动性。

其中,储蓄式国债收益较高,但流动较差。

2022年央行和财政部发行的第一期三年期储蓄式国债利率为3.35%;第二期五年期国债利率为3.52%

但是储蓄式国债不能上市交易,且6个月内提前赎回不但没有利息,还需要支付手续费。

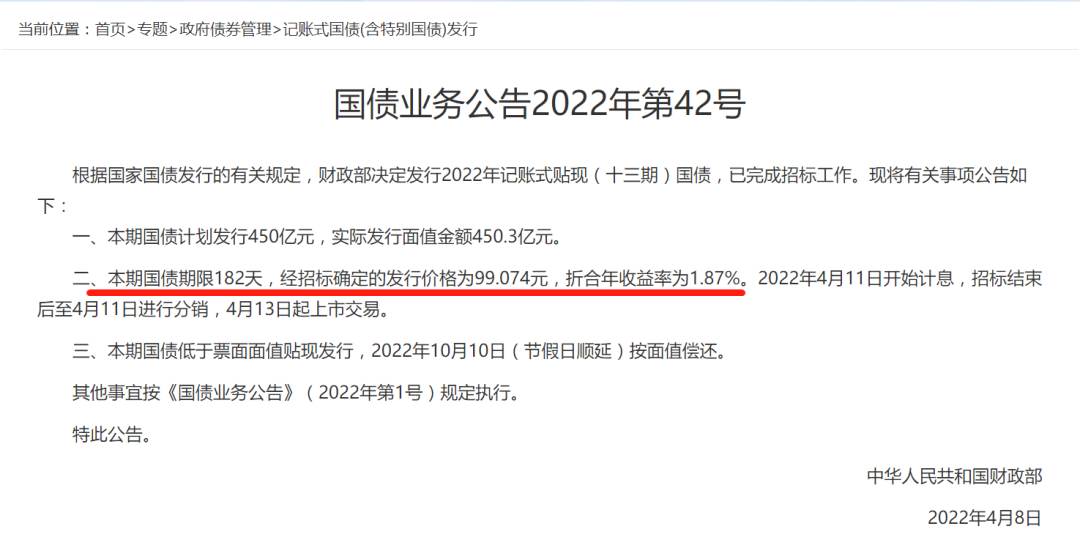

记账式国债收益较低,但流动性好,可以上市交易。

4月8日发布的最新一期的记账式国债,时间是182天,折合年利率为1.87%

3、商业养老保险

商业养老保险主要包括年金险和增额终身寿险,具有稳健理财、保值增值的作用,可以用于规划长远的养老和传承资金。

这类产品的收益写入合同,能够终身锁定利率,资金安全。

收益也是复利计算的,适合长期持有,而存款和国债都是单利。

年金险以被保险人生存为条件,按照约定的时间分期给付生存保险金,能够保证父母在养老期间能有一笔稳定的养老金,活多久领多久。

而增额终身寿险因为具有加减保的功能,更具灵活性,可以中途取用一部分现金价值来规划现金流,比如父母旅游费用和医疗护理费用,都可以从这里支取。

2023年理财险榜单,哪些年金险和增额终身寿险值得买?

2023年理财险榜单,哪些年金险和增额终身寿险值得买? https://weixin.qq.naibabao.com/cms/show-13098.html

https://weixin.qq.naibabao.com/cms/show-13098.html

这三种稳健理财的方式,都是我们普通人能选择的能存下父母养老钱的方式。

养老本来就不是一件轻松的事,我们也不能依靠单一的渠道或者方式去解决,毕竟现在准备多一点,以后的养老就多一份保障。

三、奶爸总结

养老规划没有标准答案,毕竟不同的家庭面临的问题和压力都不同。

我们给爸妈做养老规划时,一定要根据自己的实际进行分析,多多听取老人的想法,合理评估家庭的需求和预算,给予力所能及的帮助。

同时,也该提前为自己的养老做准备了,思路也是相通的。

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号 进行1对1咨询,现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保